Der Kapitalmarkt ist voller Chancen und Risiken. Um die Chancen zu erhöhen und die Risiken zu minimieren, sollten private Investoren ihr Repertoire an Finanzprodukten, die sie beherrschen, stetig erweitern bzw. ihre Fähigkeiten verbessern. Ein häufig zu Unrecht vernachlässigtes Instrument sind dabei Optionen. Teils aufgrund falscher Vorurteile, teils aufgrund von Verwechslungen werden Optionen immer wieder als gefährliche und hochgradig riskante Instrumente zum Investieren oder gar Zocken betrachtet. Doch die Wahrheit ist eine andere: Obwohl natürlich auch mit Optionen falsch gehandelt und risikoreich investiert werden kann, dienen sie oft sogar der Absicherung oder bieten die Möglichkeit, mit geringem Kapital Chancen zu ergreifen. Die Vor- und Nachteile von Optionen müssen klar offengelegt werden, dann können auch Sie als Investor von Optionen profitieren.

- Optionen sind ein stetig beliebter werdendes, aber noch vergleichsweise unbekanntes Instrument für Investitionen.

- Mit Optionen kann in verschiedene Anlageklassen investiert werden.

- Inhaber von Optionen erhalten für eine vergleichsweise kleine Prämie Rechte und gehen keinerlei Pflichten ein.

- Mit Optionen können private Investoren auf steigende und fallende Kurse setzen, ohne komplizierte Leerverkäufe durchführen zu müssen.

Die wichtigsten Vorteile von Optionen

Wer sich mit den verschiedenen Möglichkeiten beschäftigt, die der Kapitalmarkt privaten Anlegern bietet, wird schnell feststellen, dass alle Instrumente ihre Vor- und ihre Nachteile haben. Ebenso ist es bei Optionen. Im Folgenden werden zunächst die wichtigsten Vorteile von Optionen aufgezählt und kurz erklärt.

Wer sich mit den verschiedenen Möglichkeiten beschäftigt, die der Kapitalmarkt privaten Anlegern bietet, wird schnell feststellen, dass alle Instrumente ihre Vor- und ihre Nachteile haben. Ebenso ist es bei Optionen. Im Folgenden werden zunächst die wichtigsten Vorteile von Optionen aufgezählt und kurz erklärt.

Der für viele Investoren größte Vorteil ist die Möglichkeit, unproblematisch auch auf fallende Kurse setzen zu können. Ein Leerverkauf mit Aktienleihe oder die Eröffnung eines Kontos bei einem ausländischen Broker ist somit entbehrlich. Put-Optionen eignen sich, um an fallenden Kursen mitverdienen zu können. Sie können sich sogar entscheiden, „short“ zu gehen, indem Sie selbst Optionen auf steigende Kurse (also Call-Optionen) schreiben, wenn Sie davon ausgehen, dass die Kurse fallen werden. Eine weitere beliebte Eigenschaft von Optionen ist der geringe Kapitalbedarf. Durch die Natur der Option, die eben nur ein Recht auf den Kauf eines Basiswerts darstellt, kann mit einem viel kleineren Kapitaleinsatz ein Investment getätigt werden, was zum Beispiel direkt in den Basiswert kaum möglich wäre. So sind etwa hundert Call-Optionen auf eine bestimmte Aktie weitaus günstiger, als die Aktie selbst hundertmal zu kaufen. Eng mit diesem Vorteil verbunden ist der Hebeleffekt von Optionen. Je nach Ausstattung der Option steigt bzw. fällt diese im Wert überproportional zu der Entwicklung des Basiswertes. Dies ist für den Investor ein potenzieller Vorteil, der jedoch bei negativem Verlauf des Investments schnell in einen Nachteil umschlagen kann.

Als Käufer und somit Inhaber einer Option erwirbt man nur Rechte, aber keine Pflichten. Das Risiko liegt nur noch in der Höhe des investierten Kapitals vor, eine Kaufpflicht oder ähnliches entsteht in keinem Fall.

Plus500 bietet mehr als nur CFD-Aktien, auch Kryptowährungen oder Devisen-Handel werden angeboten/ Bilderquelle: LamoonfilmPhoto/shutterstock.com

Wo Licht ist, da ist auch Schatten: Nachteile von Optionen

Wie eigentlich immer in Sachen Investments und Kapitalmarkt sind Chancen und Risiko ein voneinander untrennbares Pärchen. So ist es auch bei Optionen. Kurz erwähnt wurde bereits das größte Risiko und somit der größte Nachteil von Optionen: das Verlustrisiko, das bei Optionen, wenn auch in begrenzter Höhe, ungleich höher ist als bei direkten Investments in den Basiswert.

Wie eigentlich immer in Sachen Investments und Kapitalmarkt sind Chancen und Risiko ein voneinander untrennbares Pärchen. So ist es auch bei Optionen. Kurz erwähnt wurde bereits das größte Risiko und somit der größte Nachteil von Optionen: das Verlustrisiko, das bei Optionen, wenn auch in begrenzter Höhe, ungleich höher ist als bei direkten Investments in den Basiswert.

Das klingt kompliziert, ist es bei genauerer Betrachtung jedoch nicht, was anhand eines Beispiels gut veranschaulicht werden kann: Angenommen, eine Aktie X steht bei 100 Euro und ein Investor hält diesen Kurs für zu niedrig. Er kauft demnach Call-Optionen auf den Basiswert X günstig für beispielsweise 100 Euro als Ausübungspreis ein. In der Zukunft fällt der Wert der X-Aktie jedoch bis auf 95 Euro und auch am Verfallsdatum seiner Optionen hat sich die Situation nicht verbessert. Die Optionen sind somit wertlos geworden und er hat 100 Prozent seines investierten Kapitals verloren. Hätte er die X-Aktie hingegen direkt gekauft, hätte der Investor nur 5 Prozent seines Kapitals verloren. Er hätte zwar viel mehr einsetzen müssen, könnte dafür aber die Aktie langfristiger halten und auf eine Erholung warten. Optionen sind riskanter, weil die erwartete Bewegung in dem Zeitraum bis zum Verfallsdatum eintreten muss. Dafür spart sich ein Investor beim Einsatz viel Kapital.

Ein weiterer Nachteil von Optionen ist die Bündelung der Basiswerte. Optionen werden in aller Regel als Kontrakte verkauft, in denen mehrere Optionen gebündelt sind. So ist der Kauf einer einzigen Option auf eine Aktie die Ausnahme und nur selten möglich. Bei teureren Aktien bringt das wiederum einen Kapitalbedarf mit sich, der der Grundidee und Strategie eines Optionshandels widerspricht.

Die größten Vorteile im Überblick:

- Mit Optionen können Investoren vergleichsweise einfach sowohl an steigenden als auch an fallenden Kursen partizipieren und verdienen.

- Anders als bei Aktien können Investoren selbst Optionen herausgeben bzw. diese „schreiben“.

- Der Kapitalbedarf beim Handel mit Optionen ist ungleich geringer als bei direkten Investments in die entsprechenden Basiswerte.

- Durch diesen geringeren Kapitaleinsatz ergibt sich ein Hebel, der im Falle eines positiv verlaufenden Investments natürlich zum Vorteil wird.

- Als Inhaber einer Option hat man nur Rechte erworben; es schließt sich daran keine Pflicht zum Kauf oder ähnliches an.

Die größten Nachteile im Überblick:

- Bleibt eine Option bis zum Verfallsdatum aus dem Geld, erleidet der Investor einen Vollverlust.

- Der Hebel, der bei positiven Verlauf zum Vorteil wird, wirkt bei negativem Verlauf zum Nachteil des Investors.

- Optionen werden gebündelt als Kontrakte verkauft und sind somit nicht in jedem Fall ganz so flexibel handhabbar wie etwa Aktien.

Gibt es eine Nachschusspflicht bei Optionen?

Ein Begriff, der immer wieder durch Nachrichten und soziale Medien geistert, ohne allen privaten Anlegern wirklich geläufig zu sein, ist die Nachschusspflicht. Sie ist für viele Anleger ein rotes Tuch, denn hier droht unbegrenzter Verlust. Spätestens jetzt sollte die Aufmerksamkeit zu hundert Prozent da sein, denn unbegrenzter Verlust ist hier wörtlich zu verstehen. Theoretisch ist jeder Verlust bei einer Nachschusspflicht möglich.

Ein Begriff, der immer wieder durch Nachrichten und soziale Medien geistert, ohne allen privaten Anlegern wirklich geläufig zu sein, ist die Nachschusspflicht. Sie ist für viele Anleger ein rotes Tuch, denn hier droht unbegrenzter Verlust. Spätestens jetzt sollte die Aufmerksamkeit zu hundert Prozent da sein, denn unbegrenzter Verlust ist hier wörtlich zu verstehen. Theoretisch ist jeder Verlust bei einer Nachschusspflicht möglich.

Doch beim Handel mit Optionen gibt es in den meisten Fällen gar keine Nachschusspflicht. Insbesondere Käufern von Optionen droht keine Nachschusspflicht. Ihr Risiko ist auf den Kapitaleinsatz begrenzt, der für den Kauf der Optionen nötig war, egal ob Put- oder Call-Optionen. Setzt ein Investor auf fallende Kurse und der Kurs steigt und steigt, ist seine Option lediglich aus dem Geld und verfällt am Verfallsdatum. Gleiches gilt für Investoren, die auf steigende Kurse spekuliert haben: Bricht der Kurs ein, verfällt die Option mit dem Verfallsdatum, weitere Kosten können nie entstehen.

Eine Nachschusspflicht droht grundsätzlich nur dem Emittenten, also dem Verkäufer (auch Stillhalter genannt) von Optionen – und auch das nur in einem ganz besonderen Fall: Bietet ein Emittent Optionen auf Aktien an, die er zu diesem Zeitpunkt nicht besitzt, kommt ihm theoretisch ein unbegrenztes Risiko zu. Angenommen, eine Aktie kostet 100 Euro und die Prämie für eine emittierte Call-Option beträgt 10 Euro, dann würde der Stillhalter ab einem Kurs von 110,01 Euro Verluste machen. Hätte er die Aktie nicht selbst in seinem Besitz, sondern müsste diese im Falle der Ausübung erst kaufen, müsste er diese später zu einem beliebig hohen Preis einkaufen, um sie dem Optionskäufer dann für 100 Euro zu übergeben. Hier bestünde insofern eine unbegrenzte Nachschusspflicht. Insbesondere für Einsteiger empfiehlt es sich, entweder nur auf den Kauf von Optionen zurückzugreifen oder nur Optionen auf Aktien anzubieten, die im eigenen Besitz sind. Man spricht in solchen Fällen von „Covered Calls“.

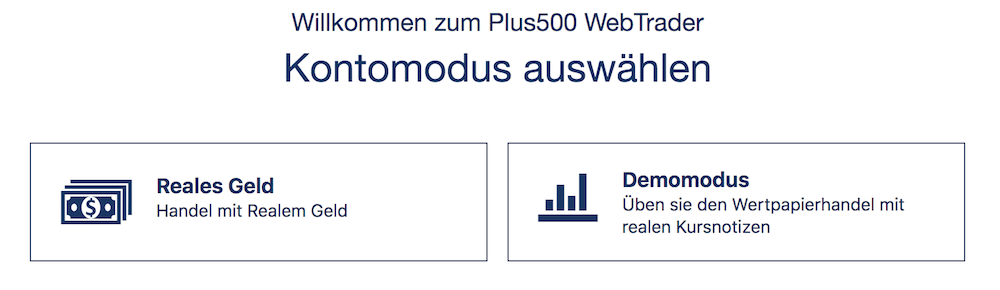

Das Demokonto von Plus500 bietet die Möglichkeiten verschiedene Strategien zu testen

Zwischenfazit zur Nachschusspflicht:

Wer nur als Käufer von Optionen auftritt, hat nie eine Nachschusspflicht zu befürchten. Wer als Verkäufer (Stillhalter) von Optionen agiert, muss ebenfalls keine Nachschusspflicht befürchten, wenn er die entsprechende Aktie hält. Bei Put-Optionen ist das Risiko gleichsam auf den Vollverlust begrenzt.

Nur Verkäufer, die Call-Optionen anbieten, deren Basiswerte sie selbst nicht besitzen, gehen das Risiko einer theoretisch unbegrenzten Nachschusspflicht ein. Letzteres sollte daher nur von ausgewiesenen Experten mit hohen Rücklagen getätigt werden, da ein sogenannter Margin-Call (ein Warnanruf mit Aufforderung zum Nachschießen von Sicherheiten der Depotbank) jederzeit möglich ist.

Verwechslungsgefahr: Optionen und Optionsscheine sind nicht das Gleiche!

Ein weiterer Risikofaktor, der aber von gewissenhaften Investoren schnell und einfach ausgemerzt werden kann, ist eine Verwechslung von Optionen und Optionsscheinen. Beide klingen zwar ähnlich und sind in ihrer Wirkungsweise miteinander verwandt, es gibt jedoch ein paar entscheidende Unterschiede.

Ein weiterer Risikofaktor, der aber von gewissenhaften Investoren schnell und einfach ausgemerzt werden kann, ist eine Verwechslung von Optionen und Optionsscheinen. Beide klingen zwar ähnlich und sind in ihrer Wirkungsweise miteinander verwandt, es gibt jedoch ein paar entscheidende Unterschiede.

Der Handel von Optionen findet an Terminbörsen wie zum Beispiel der Eurex statt. Alle an dieser Börse zugelassenen Marktteilnehmer können dort diese Optionen kaufen oder emittieren und verkaufen. Es gibt somit keine zentralen Emittenten, sondern viele dezentrale Händler, die dort Optionen anbieten. Die Terminbörse selbst organisiert nur den Handel und strukturiert und standardisiert die angebotenen Optionen. Der Preis von Optionen ist stets nur ein Resultat von Angebot und Nachfrage nach der jeweiligen Option am Markt. Ein Emittenten-Risiko gibt es nur insoweit, als die jeweiligen Optionen besichert sein müssen, worauf wiederum der Broker achtet, der die Marktteilnehmer am Handel zulässt.

Optionsscheine hingegen werden an der klassischen Wertpapierbörse oder im Direkthandel außerhalb der Börsen gehandelt. Die Scheine werden von Banken emittiert und der Käufer unterliegt einem Emittenten-Risiko. Zudem ergeben sich die Preise nicht automatisch nach Angebot und Nachfrage, sondern werden von den Emittenten fortlaufend aktualisiert und angepasst. Die „Bid“- und „Ask“-Kurse orientieren sich zwar an denen vergleichbarer Optionen an den Terminbörsen, sind jedoch abhängig von der Entscheidung des Emittenten und somit oft ungleich teurer.

Jetzt zum Testsieger AvaTrade!CFD Service - 71% verlieren GeldDie Absicherung und der im Risiko begrenzte Nebenverdienst mit Aktien

Mit Optionen lassen sich grundsätzlich zwei sehr sinnvolle Strategien verfolgen, die zeigen, wie vorteilhaft ein gekonnter Umgang mit Optionen für Sie als Investor sein kann:

Mit Optionen lassen sich grundsätzlich zwei sehr sinnvolle Strategien verfolgen, die zeigen, wie vorteilhaft ein gekonnter Umgang mit Optionen für Sie als Investor sein kann:

Absicherung ist in unsicheren Zeiten ein Thema, das insbesondere private Anleger mit bereits recht hohem Kapital bzw. Depotstand beschäftigt. Ab einem gewissen Grad geht es nicht mehr nur um Rendite, sondern ebenso um Kapitalschutz. Das liegt daran, dass es einen festzustellenden Grenznutzen bei der Menge von „mehr Geld“ gibt. Um es auf den Punkt zu bringen: Die erste Million zu behalten ist wichtiger, als die zweite Million zu verdienen.

Wer zum Beispiel ein großes Aktiendepot hat und unsichere Zeiten an den Märkten, eine Baisse oder gar einen Crash befürchtet, der sollte über eine Absicherung seines Depots nachdenken. Der simpelste Weg wäre der Verkauf der Wertpapiere. Doch wenn jemand auf laufende Einnahmen über Dividenden angewiesen ist, ist dies nur schwer möglich. Es kommt aber eine Absicherung durch Optionen in Frage. Für vergleichsweise kleines Geld lassen sich Put-Optionen auf die gehaltenen Aktien kaufen, deren Wert im Falle eines Kurseinbruches ansteigen und somit die Buchverluste der Aktien auffangen würde.

Geht ein Aktienbesitzer hingegen von steigenden Kursen aus, kann er „Covered Calls“ auf seine Aktien schreiben und somit versuchen, die Prämien zu kassieren, bei dem begrenzten Risiko, seine Aktien für weniger Geld als sie zu dem entsprechenden Zeitpunkt wert wären, abgeben zu müssen.

Der Broker DEGIRO überzeugt durch seine günstigen Konditionen

Wer mit Bedacht vorgeht und Optionen zu nutzen versteht, der hat viele Asse im Ärmel, die anderen Marktteilnehmern fehlen!

Um es klarzustellen: Optionen unterliegen dem Marktrisiko wie alle anderen Instrumente am Finanzmarkt auch. Doch Optionen bieten Möglichkeiten, die andere Instrumente so gerade nicht bieten. Die Absicherung eines großen Portfolios ist mit Optionen relativ günstig umsetzbar, ohne gleich große Positionen auflösen zu müssen. Mit kleineren Konten können größere Trades durchgeführt werden. Und wer es versteht, hin und wieder durch eigene Aktien gedeckte Optionen zu schreiben, der kann seine Performance im Vergleich zum klassischen „Buy and Hold“-Anleger noch einmal deutlich nach oben schrauben. Die Arbeit mit Optionen ist flexibel und bietet vielfältige Chancen, wenn man sich mit der Thematik auseinandergesetzt hat. Für bedachte Investoren bieten sie daher deutlich mehr Vor- als Nachteile und sollten daher von Ihnen genutzt werden.

Um es klarzustellen: Optionen unterliegen dem Marktrisiko wie alle anderen Instrumente am Finanzmarkt auch. Doch Optionen bieten Möglichkeiten, die andere Instrumente so gerade nicht bieten. Die Absicherung eines großen Portfolios ist mit Optionen relativ günstig umsetzbar, ohne gleich große Positionen auflösen zu müssen. Mit kleineren Konten können größere Trades durchgeführt werden. Und wer es versteht, hin und wieder durch eigene Aktien gedeckte Optionen zu schreiben, der kann seine Performance im Vergleich zum klassischen „Buy and Hold“-Anleger noch einmal deutlich nach oben schrauben. Die Arbeit mit Optionen ist flexibel und bietet vielfältige Chancen, wenn man sich mit der Thematik auseinandergesetzt hat. Für bedachte Investoren bieten sie daher deutlich mehr Vor- als Nachteile und sollten daher von Ihnen genutzt werden.